先日、ソフトバンク(SB)が上場しました。

直前の通信不具合などの影響もあり、初値から公開価格を割り込み、上場初日は1割強も安い値段で終わりました。これが、個別株投資もそうですが、特にIPO投資の難しいところです。

有名だからとか、会社の規模が大きいなどと、株価の上昇には相関関係(比例関係のようなもの)はありません。その会社が将来、成長し続けると思えたら株価は上がっていきます。

今回のSB株のIPO投資をした個人投資家の2パターンを紹介します。

もくじ

早くプラスを求める投資家と、長期で成長性をしっかり見つめる投資家

1.マイナスに嘆く、早くプラスにして売りたい

冬のボーナスでSB株を購入したある人は、初値から公開価格を割り込んだ今回のIPO結果を受けて、「いきなり損なんて・・・」と憂鬱な気持ちでいっぱいです。値上がりする、ただそれだけを信じて買ったのに。でも、損を確定させるのは嫌だからしばらく保有して、公開価格を上回って少しでも利益がでたら売却しよう。

こんな風に考えている人がいます。

それはNTT株を買った投資家の行動からも明らかです。

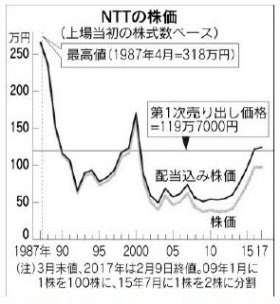

バブル絶頂期にNTT株を買い、その後30年近くずっと塩漬けでNTT株を保有している個人投資家がたくさんいました。去年ようやく第一次売り出し価格を上回るまでに株価が上昇し、そのタイミング(つまり、運用利益が出たタイミング)でNTT株を売却した投資家がたくさん出ました。

(引用:日経新聞 2017年2月9日)

2.配当性と成長性を重視して保有を続ける

一方でこんな投資家もいます。

初値から公開価格を下回ったのは残念だけど、高い配当利回りと成長性は魅力的だと感じているので、保有を続けたい。

これは同じSB株に対する感想です。

情報分析を行い、自分の投資ルールを作り、そのルールを満たした株を運用する、と決めているこの投資家は目先の株価の上下に動じることはありません。一瞬一瞬の動きではなく、長期でその企業の成長性を見越して投資をしています。

どの株を買うか、より大切なこと

同じ株を保有していても、このように2つのパターンに投資家を分けることができます。

どちらのパターンが投資をして、資産を増やすことができると思いますか?

そうです、後者の方です。

後者のポイントは、自分だけの投資ルールを作り、それに基づいて投資をしていることです。

今回ご紹介したのは、配当利回りや成長性が自分の投資基準を満たしている、ということでした。また、割安性が魅力的だから運用するという人もいるでしょう。

成長性を重視している人は、成長甚だしいFANG(Facebook, Amazon, Netflix, Google)などの企業や、このようなIT関連の投資信託に投資するかもしれません。

しかし、割安性を重視している人は、GAFAなどの企業は割安ではないので、このような企業や金融商品に投資することはありません。

*割安性や成長性は、それぞれを、図る指標があるので客観的に判断することができます。

「どの株が良いですか。」や、「お勧めの金融商品を教えてください。」と言われることがありますが、このようにどんな投資のルールを持っていて、どんなスタイルで投資をしている(これからしていきたい)人なのかが分からなければ、オススメするのが非常に難しいです。

逆に、自分のルールが明確な人は、自分にぴったりのアドバイスをしてもらえるので、どんどん投資で成果を出していくことができます。

どの株を買うのか、ということよりも、どういうスタイル・ルールで投資をするのかを決めるのが、うんと大切なのです。