この夏、メディアを騒がした老後2000万円問題の基となる老後資金報告書「高齢社会における資産形成・管理」を、金融庁は撤回を正式決定しました。

今回の報告書を巡る報道により、「公的年金制度は崩壊する」という誤解を広めた一方、資産形成への関心を高めたという良い面もあります。

もくじ

老後2000万円問題とは

問題になった報告書は、人生100年時代を生きるにあたり求められる、中長期的に資産形成や管理に対する国民の認識がさらに深まっていくことを期待するために行われたワークの報告のために作成されました。

報告書の全文はこちらから確認できます。

https://www.fsa.go.jp/singi/singi_kinyu/tosin/20190603/01.pdf

それが年金制度崩壊や、老後を生きていくのに2000万円足りないというところだけがフォーカスされ、このワークが意図したものと全く異なる行動が巻き起こされました。

老後2000万円問題の報告書にメスを入れる

問題となったのはこの表記です。

しかし、収入も年金給付に移行するなどで減少しているため、高齢夫婦無職世帯の平均的な姿で見ると、毎月の赤字額は約5万円となっている。

この毎月の赤字額は自身が保有する金融資産より補填することとなる。

この5万円が定年後、平均余命までの期間の33年間で合計2000万円ちかくなり、年金が2000万円足りないという報道に至りました。

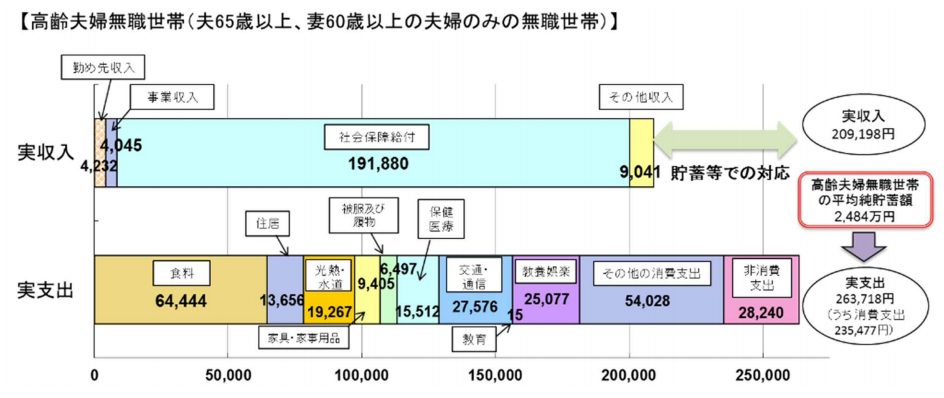

そして、5万円が足りないと言われる根拠はこちらです。

出所:総務省「家計調査」(2017年)

内訳をよく見ると、食費や医療、教養・娯楽以外の「その他の消費・非消費支出」が5万4千円にも及んでいます。

その他の消費支出は「諸雑費」、「こづかい」、「交際費(子や孫への贈与金含む)」、「仕送り金」の4項目からなります。夫婦2人の生活費というよりも子や孫への支出にその多くが割かれている項目です。

交際費の内訳は生活スタイルよるので一概に言えませんが、教育娯楽費は別項目にあり、老後生活を楽しむための費用もしっかりと確保されています。その上で、子や孫への仕送りやこづかいを毎月5万円も出すというのは、比較的生活に余裕がある夫婦が仮定されています。

仮に年金収入だけで生活が苦しいなら、毎月5万円もこづかいや仕送りにお金を費やすでしょうか。見方を変えれば、この5万円近くの消費がなければ年金だけで毎月の生活費を賄うことも十分に可能です。

既に多くの専門家が指摘していますが、これは、貯蓄・退職金ゼロで、定年退職からの30年を年金だけで余裕がある生活を送ろう、というかなりポジティブシンキングな夫婦をモデルケースにした「恣意的な試算」です。

自助努力で個人資産を全く準備せず、年金収入だけで余裕ある生活を送ろうと考えるのが、そもそもおかしな話なのです。

報告書から見えた、老後資産2000万円では足りないかもしれない訳

上の実支出で注目すべきポイントがもう1つあります。住居費が約1万4千円しかかかっていない点です。これは60代以上のほとんどの世帯が持ち家に住んでいるからです。

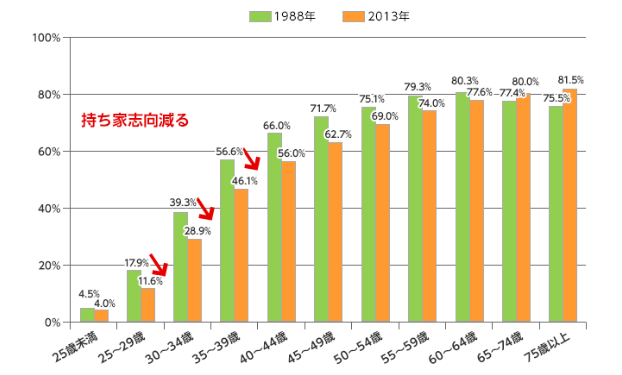

1988年と2013年の持ち家比率を比較したところ、65歳上では比率が上がっていますが、それ以下の年代ではおしなべて持ち家比率が下がっています。

今後、借家で定年後の生活を送る世帯も増えていくことが予想され、そうすると住居費は当然1万円や2万円には収まりません。

借家に住み、子や孫にこづかいを上げ続ける余裕ある生活を送ろうとした場合、求められる老後個人資金は2000万円では収まらないでしょう。

この点からも、自分の理想とする生活スタイルを明確に、その生活を送る上で必要な金額を把握しておくことは、非常に重要なのです。

引用:大和ハウス工業株式会社HP

年金だけで老後生活は送れないと、政府は30年前から主張していた?!

今回、年金だけで老後生活を送れないという点が問題になりましたが、政府は30年以上も前から、公的年金だけで老後生活を送ることはできないと主張していました。

例えば、1984年、当時の郵政省が出した資料の試算によると、当時の平均余命から60歳以上が亡くなるまでの約19年で必要とするのが5885万円と試算し、その19年間の厚生年金支給額が概算で3265万円なので、不足額が2619万円だとそろばんを弾いている。

公的年金だけで老後資産の全てをカバーしきれないというのは30年以上前からも明白になっていました。しかも、老後資金の不足金額=自助努力で準備すべき個人資産が2000万円というのは、偶然の一致ではないのでしょう。

(不足金額が2600万円と、今回の指摘よりも不足額が大きいですが前提とするモデルケースの違いによるものだと推測されます。)

政府はかねてより、公的年金だけでは老後資産は不足する、そのため資産運用により老後のための個人資産を蓄えることを主張してきました。

それが、右肩あがりの収入、退職時には十分な額の退職金をもらう、年利5%や8%の利回りを出せる貯金、と意識的に行動せずともお金が増える時代背景もあり、積極的な資産運用へと国民の意識と行動をシフトさせることができなかったのでしょう。

豊かな老後生活を送るために必要なこと

アメリカの有力年金シンクタンクの調査リポートによると、老後の主たる収入源は現役世代の7割が個人貯蓄と答え、公的年金という回答は6割を切っていました。日米の公的年金制度の違いを考慮する必要はありますが、公的年金に頼り切れると考えるアメリカ国民は少ないようです。

上述のように、日本でも年金だけで老後生活の全ての支出は補えないと、政府は主張してきました。自助努力による投資などで、十分な個人資産を蓄えておく必要があります。

そのため、NISAやつみたてNISA、 iDeco(イデコ)と言った、税制優遇を受けられる制度が拡充されてきました。今回問題となった報告書も、このような現状を踏まえて早くから長期資産運用に取り掛かりましょう、と人々に投げかけることを趣旨としていました。

資産運用の始め方や、自分に合う投資のスタイルが分からないという方は、こちらの『あなただけの最適な資産運用相談』も活用いただければと思います。

まとめ

公的年金制度が崩壊するというのは全くの誤解で、つつましやかな老後生活を送るな年金だけで生活ができる可能性は十分にあります。

一方で、自分の価値観にあった理想の生活をするためには、年金だけでは資産が足りない場合がほとんどでしょう。足りなくなった時に資産運用を始めるでは、遅すぎます。

資産運用は早く始めれば始めるほど、複利の効果など、そのメリットを享受できます。

幸い、今回の問題で資産運用への関心を高めた方もたくさんいらっしゃるでしょう。ぜひ、この機会に資産運用を始めてみてください。